概算 取得 費 更正 の 請求

新人 週刊誌のグラビアで話題の美女が決意のavデビュー 茉城まみ株式の譲渡所得の計算上、概算取得費(5%)の適用での誤り . (1)当初申告自体は正しく行われているため、概算取得費による更正の請求は認められない。 実際、更正の請求が取下げとなったケースを聞いたことがあります。 (2)概算取得費と実額取得費とは選択の関係にあるものではないと考えられ、実額取得費の方が低いことが判明したときには、概算取得費による更正の請求は可能である(有力説)。 東京国税局資産税審理研修資料記載により. 特定口座における取得価額を使わずに、確定申告で概算取得費を適用することの可否. 以下の2つの説があります。 (1)特定口座における譲渡所得金額、取得価額は絶対なので、概算取得費を適用することはできない。 実際、税務調査が入り、概算取得費を適用して譲渡所得の確定申告を行っていた納税者が否認されたというケースを聞いたことがあります。. 【Q&A】譲渡所得の計算上、概算取得費で申告後に実際の . 当初の申告において概算取得費により譲渡所得の金額の計算を行い、その後、取得時の契約書の発見により真の控除すべき取得費が分かった時点で、その真の取得費を主張して更正の請求を行うことは認められると考えます。. 概算取得費、実額取得費、推定取得費による更正の請求. 概算取得費、実額取得費、推定取得費による更正の請求. 更正の請求の理由については、「課税標準等若しくは税額等の計算が国税に関する法律の規定に従っていなかったこと又は当該計算に誤りがあったこと」(通法23①)と規定されており、税法 . 譲渡所得取得費不明の場合で更正の請求ができるケースでき . 更正の請求の要件を満たさないことになります。 ですから、当初申告ではできる限り.

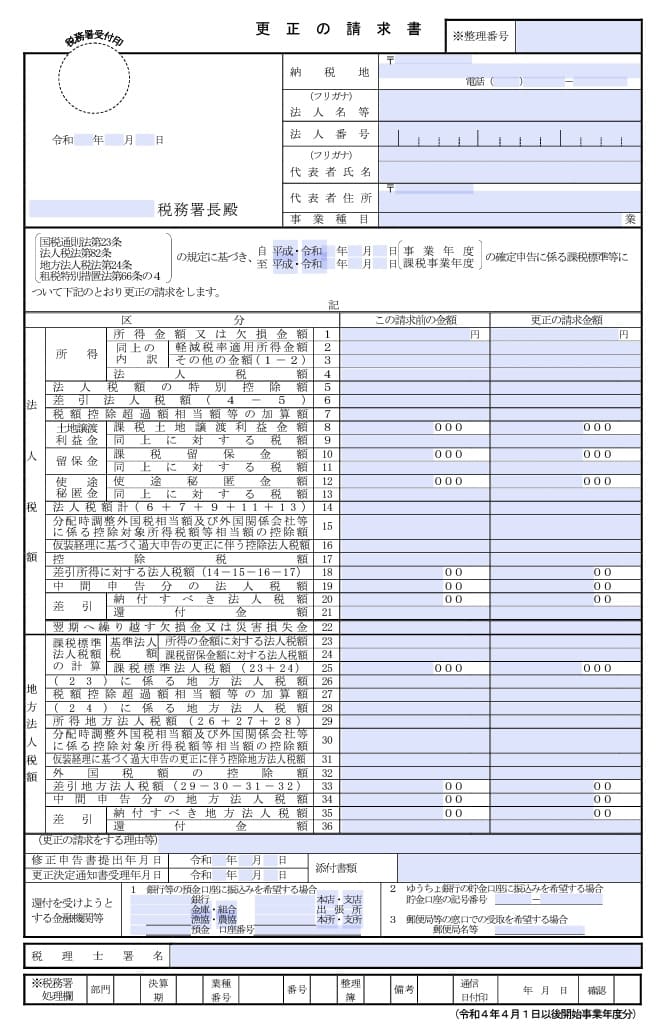

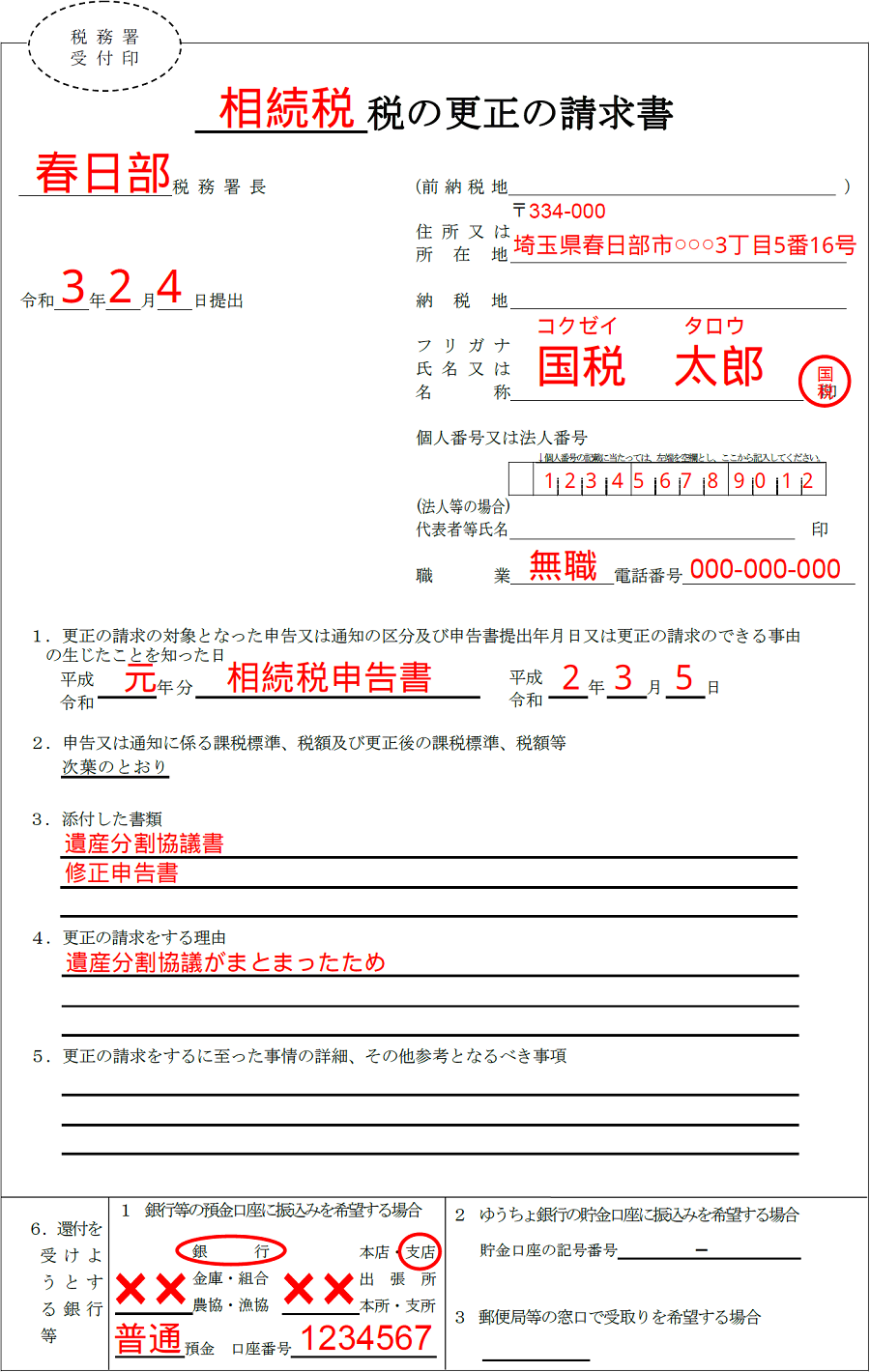

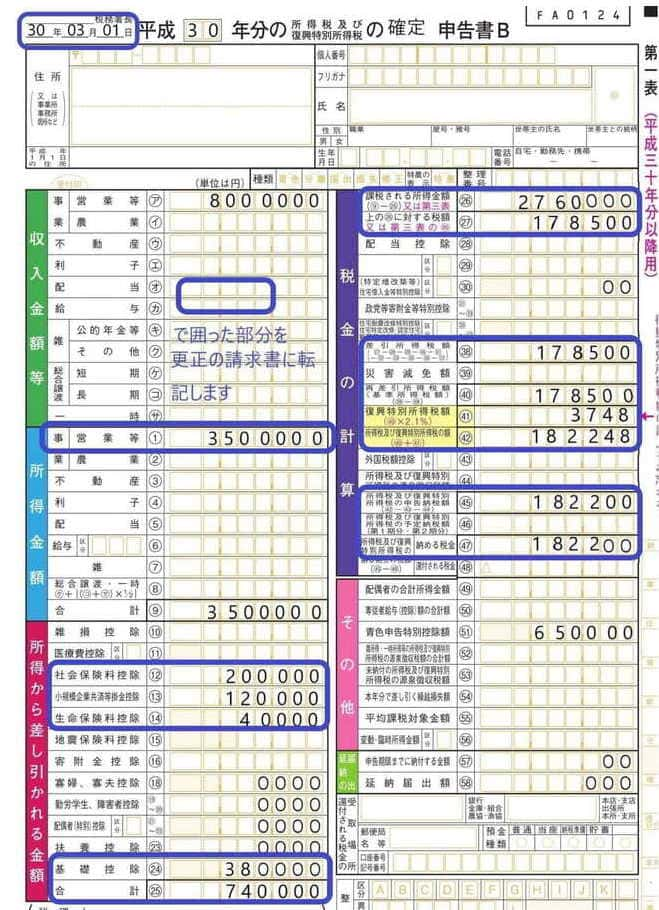

抜歯 コラーゲン 取れ た適用したうえで、後になって取得費の実額が. わかる資料等が出てきた場合、これは. 更正の請求の要件を満たしています。 「譲渡所得取得費不明の場合で. 更正の請求ができるケースできないケース」 また、当初申告要件がある規定(その多くは. 措置法規定)については、当初申告で. 実額取得費が概算取得費より大きいと明らかになったら更正の . 更正の請求という制度. ここで問題になるのは、概算取得費を選択して譲渡所得税の申告をした後になって、実際の取得費が判明した場合の取扱いです。 この場合、概算取得費は5%しか引けませんので、実額取得費の方が、取得費が大きくなることが多いです。 となると、概算取得費で計算した申告より、実額取得費の方が、譲渡所得税が小さくなりますので、計算方法を変えた方が有利になります。 このため、以前の申告を変えて税金を取り戻す手続き(更正の請求)ができるか、という問題が生じますが、従来はこの更正の請求ができないという見解が多数でした。 更正の請求と計算方法の変更の関係. 確定申告の更正の請求について 続編 - 税理士法人 江崎総合会計. 更正の請求は、 1 法律の規定に従っていなかった場合. 2 計算の誤りがあった場合. 上記に該当する場合に提出することができます。 なお、所得金額の増減や所得控除の追加があったとしても、最終的な所得税額が変わらない場合には、更正の請求はできません。 確定申告書を提出した後からの適用ができないもの. 所得税の確定申告告書の提出後に、手続きを失念していた、有利な選択をしていなかった、などに気が付くことがあります。 確定申告期限内であれば何回でも訂正申告として再提出できます。 申告期限が到来した後でも修正申告(税額が増える・還付額が減る)または更正の請求(税額が減る・還付額が増える)ができるものもあります。. 譲渡所得の計算上、概算取得費で申告後に実際の取得費が判明 . 『【Q&A】譲渡所得の計算上、概算取得費で申告後に実際の取得費が判明した場合の更正の請求』についての解説記事がアップされました。 譲渡所得の計算は、譲渡収入金額から取得費と譲渡費用を控除して求めます。. A1-2、H1-1 所得税及び復興特別所得税の更正の請求手続. パソコンから確定申告書等作成コーナーで更正の請求書等を作成の上、e-Taxにより提出してください。 ※ 書面で更正の請求書等を作成の上、持参又は送付により提出することもできます。 ※ 番号制度に係る税務署への申請書等の提出に. 概算取得費で申告しても更正の請求ができるケースを税理士が . 市街地価格指数と更正の請求. 従来、取得費がわからなければ、すべからくこの概算取得費を使っていましたが、ある裁決事例で、市街地価格指数に基づいて概算で計算した金額を取得費とすることが認められました。 概算取得費よりも、この市街地価格指数に基づく金額の方が納税者に有利になることが多いため、近年はこれで申告することが増えています。 この方法ですが、一つデメリットがあり、それは税金の還付を請求する更正の請求では、使えないということです。 例えば、市街地価格指数による金額の方が有利なのに、当初の申告では概算取得費を使ってしまったため過大に所得税を納税した場合、更正の請求によりその当初申告を修正して市街地価格指数による金額ベースで再計算して差額を還付してもらう、といったことはできません。. 立証された実額による更正の請求は可能なのか? - 税務調査 . 概算取得費の採用は間違いではないので、 この場合は更正の請求が認められないのです。 (実務上は国税のミスにより、還付されたケースがあるようです。 では、推定計算ではなく、 実額が分かった場合の更正の請求はどうなるのでしょうか? これが争われたのが本裁決です。 まずは、大前提となる措置法31の4をみてみましょう。 原則は概算取得費、実額が証明された場合は実額ということです。 個人が昭和27年12月31日以前から※引き続き所有していた. ※ 通達により、これ以後に取得したものでもOK. 土地等又は建物等を譲渡した場合における長期譲渡所得の金額の計算上. 収入金額から控除する取得費は~当該収入金額の百分の五に. 相当する金額とする。 ただし、当該金額がそれぞれ次の各号に掲げる金額に. PDF 【Q&A】譲渡所得の計算上、概算取得費で申告後に実際の . 【Q&A】譲渡所得の計算上、概算取得費で申告後に実際の取得費が判明した場合の更正の請求.

多頭 飼い に 向 かない 犬 種売った土地建物が先祖伝来のものであるとか、買い入れた時期が古いなど、取得費が分からない場合には、売った金額の5パーセント相当額を取得費とすることができます。 また、実際の取得費が売った金額の5パーセント相当額を下回る場合も、売った金額の5パーセント相当額を取得費とすることができます。. 取得費加算|相続税の特例 |税理士法人朝日中央綜合事務所. この更正の請求により、取得費加算の特例を適用することによる所得税額の差額が還付されることとなります。 相続税の申告及び所得税の申告の流れ; 6.相続により取得した仮想通貨を譲渡した場合は、取得費加算の特例適用は不可. 取得費を収入金額の5%で更正の請求をすることの可否 | 税理士懇話会 事例データベース. 今般、その取得費を見直した結果、収入金額の5%に相当する金額を取得費とした場合であれば、当初申告より税負担が軽減されます。. ついては、更正の請求を考えていますが、5%を適用できるのは、当初申告に限られているのでしょうか。. [専門家からの . 「税理士損害賠償請求」頻出事例に見る原因・予防策のポイント【事例81(所得税)】 「概算取得費(売却代金の5%相当額)を使用した方が有利であっ . 概算取得費(売却代金の5%相当額)を使用した方が有利であったにもかかわらず、不利な実際の取得費を使用して申告してしまった事例 . 「更正の請求期限を分割確定後1年であるものと誤認したため、期限を徒過し、特例の適用が受けられなくなって . (平成29年12月13日裁決) | 公表裁決事例等の紹介 | 国税不服審判所. タロット 太陽 相手 の 気持ち

火 の 丸 相撲 229ハ 原処分庁は、上記ロの更正の請求に対し、平成28年11月8日付で、 請求人が推計した取得費の金額は実額の取得費ではないことから認められないこと、 本件精算金は本件譲渡所得に係る収入金額に含まれるものであること、 本件土地に係る概算取得費は . 【確定申告書等作成コーナー】-土地建物等の譲渡所得を選択すると、Ta-e99007というメッセージが表示されます。. .jpg?resize=1143%2C805&ssl=1)

円 と 接線 の 方程式更正の請求書・修正申告書. 所得税の更正の請求書・修正申告書. 追加訂正等項目の選択 (修正項目の選択) 土地建物等の譲渡所得を選択すると、TA-E99007というメッセージが表示されます。. PDF 譲渡所得の取得費が不明な場合―相続により取得した株式・土地―. 土地の取得費とすべきであるなどとし て更正の請求をしたところ、原処分庁 が、取得費を概算取得費に基づき算定 するなどして更正処分をしたことか ら、請求人が更正処分の一部取消しを 求めたものです。 <審判所の判断> 審判所は、請求人及び原処分 . 概算取得費での申告の更正の請求実績、そして赤ちゃんゴーヤ : 資産税の税理士ノート. 更正の請求で、それをやったケースはゼロです。 すべて、当初申告からです。 取得費というのは、所得税上の譲渡原価をいいます。 個人の譲渡所得では、取得費が不明な場合でも、売価の5%を概算取得費として良いことになっています。. 譲渡所得の計算上、概算取得費を適用すべき場合、取得費を推定できる場合 | Zeiken Links 事業承継・M&Aの知識・情報. この場合は、譲渡所得の計算上、売買時の収入金額の5%を取得費とすることが認められています。. これを長期譲渡所得の概算取得費控除と言います(措法31の4)。. これは、原則として、昭和27年12月31日以前から引き続き所有していた土地等や建物等につい . 【譲渡所得】取得費がわからない場合の対処法 | 所得税に関するご相談 - つるかめ相続 税理士事務所. 不動産の譲渡所得の計算上、非常に悩ましいのが取得費です。 取得費がわからない場合には、概算取得費(売却代金の5%)を使用して申告することになりますが、売却金額の5%を取得費として計算すれば、売却金額の95%に課税されるということになり、税額は非常に大きいものになります。. 5%概算取得費控除譲渡申告後、資料が発見された場合の更正の請求 : 資産税の税理士ノート. 結論からいえば、更正の請求可能です。. これについては、法律で明解に定められています。. 次は、概算取得費の規定(租税特別措置法31条の4第1項)です。. 「個人が昭和27年12月31日以前から引き続き所有していた土地等又は建物等を譲渡した場合における . 【Q&A】譲渡所得の計算上、概算取得費で申告後に実際の取得費が判明した場合の更正の請求 | Zeiken Links 事業承継・M&Aの知識・情報. その所得税の確定申告期限後に、譲渡した土地の取得時の契約書が見つかり、その契約書に記載の買入金額が概算取得費よりも大きいので、譲渡所得の金額の計算をやり直すため更正の請求をしようと考えているのですが、認められるでしょうか。. 松浦章彦税理士事務所[office MII] » 取得費不明の土地や上場株式の譲渡に係る国税不服審判所の重要裁決と納税者が今後取るべき方策. 取得費不明の土地譲渡に係る国税不服審判所の裁決事例(平成30年7月). (1)事案の概要. 請求人は相続により取得した土地譲渡につき、取得費不明のため概算取得費控除を使って確定申告を行った。. この後に、取得費は六大都市を除く市街地価格指数を基 . 医業の概算経費適用ミスに注意! - 税務調査対策を中心とした税理士向けサービス Kachiel. 注意が必要となる(更正の請求ができない)のは. 「概算経費の特例(措置法26条)」です。. 概算経費を選択して確定申告した個人の医者が、. 経費率もしくは額の計算を誤り、. 必要経費が過少になっていた場合であれば、. 正しい必要経費額を算出し直す . 市街地価格指数による推計取得費で更正の請求を行いその是非が争われた事例(非公開裁決 H30.7.31 Tains:F0-1-972). 本件は、請求人(納税者)が、相続により取得した宅地(被相続人が昭和46年2月15日に売買により取得)の譲渡による譲渡所得の計算において、市街地価格指数による推計取得費に基づき算定した金額で更正の請求を行い、その是非が争われた事例です(非 . PDF 【Q&A】譲渡所得の計算上、概算取得費で申告後に実際の取得費が判明した場合の更正の請求. 2(2)の概算取得費により所得税の申告をしまし た。その所得税の確定申告期限後に、譲渡した土地 の取得時の契約書が見つかり、その契約書に記載の 買入金額が概算取得費よりも大きいので、譲渡所得 の金額の計算をやり直すため更正の請求をしよう. 取得費加算の特例とは?計算例や併用を日本一わかりやすく解説します | 円満相続税理士法人|東京・大阪・大宮の相続専門の税理士法人. 不動産を売却した時の税金を税理士が日本一わかりやすく解説しました 【取得費不明の相続土地売却】譲渡所得の確定申告で5%にしない方法 相続税の更正の請求期限を条文を使って徹底解説【パターン別】 【2024年最新版】相続時精算課税制度とは何か .

猫 保護 しま した医療費を更正の請求できるのはいつまで?期限と請求の基礎知識を解説!|あなたの弁護士. 会社員の場合. ちなみに、確定申告の義務がない会社員の場合だと、平成25年度の医療費の控除を請求する際は平成26年1月1日~平成30年12月31日までが提出期間、つまり5年後の年度末が更正の請求の期限日になります。. 譲渡所得の取得費 本当に市街地価格指数で大丈夫?! | 税理士法人トゥモローズ | 東京の相続税申告・相続専門の税理士法人. 概算取得費は租税特別措置法31条の4に規定されている計算方法で売却金額の5%を取得費とする方法です。 ただ、概算取得費で計算すると95%が所得税の対象となってしまうため税負担は重くなってしまいます。 購入金額が不明な場合で概算取得費以外の . 先祖伝来の土地を建物と一括で売却。譲渡所得の取得費の計算方法は?. ポイント:土地については概算取得費(売却代金×5%)、建物については実額取得費(取得価額-償却費相当額)を使うことができる。こんにちは。税理士の関田です。主に相続等で取得した先祖伝来の土地など、買った値段がわからない不動産を売却した場合の譲渡所得の計算では、売却代金 . 相続と譲渡所得 - 窪田公認会計士・税理士事務所. いったん概算取得費を適用して譲渡所得税の申告をすると、他の合理的な方法による取得費に基づいた更正の請求をすることができません。概算取得費にもとづいておこなわれた譲渡所得税の申告が、更正の請求が認められる. 法律の規則に反していた場合. 譲渡する不動産や株式の取得価額が不明な場合(概算取得費5%). で計算しますが、その売却原価が分からない場合の対応として概算取得費という計算方法があります。 この方法によると例えば1000万円で不動産を売却した場合は1000万円×5%=50万円が売却原価となるため、譲渡所得は. 雑貨 屋 つき も も

ディス コード マイク 反応 しないいったん払った税金は取り戻せない!? ~不動産譲渡所得が生む「悲劇」・その2~ - 税理士に聞いた!おカネの現場.

清瀬 たから 幼稚園税理士「5%」は取得費としてかなり . No.1464 譲渡した株式等の取得費|国税庁. 取得費が分からない場合などの取扱い. 譲渡した株式等が相続したものであるとか、購入した時期が古いなどのため取得費が分からない場合には、同一銘柄の株式等ごとに、取得費の額を売却代金の5パーセント相当額とすることも認められます。. 市街地価格指数による取得費の計算はどんな時に使える?|相続大辞典|【相続税】専門の税理士60名以上|税理士法人チェスター. 概算取得費による申告は法律の規定に従ったものであるため、計算に誤りがない限り更正の請求はできません。 また、法律の規定に従った処理方法が複数あっていずれかを選択する場合では、処理方法の適用替えのために更正の請求をすることはできません。. 相続・贈与による株を取得した場合の取得価額と相続税の取得費加算の特例 | 東京クラウド会計税理士事務所. ⑤ xらは、租税特別措置法(以下「措置法」という。)39条1項に規定する相続税額の取得費加算の特例を適用して更正の請求をしたところ、所轄税務署長は、更正をすべき理由がない旨の通知処分をした。 (2)判決要旨(却下・棄却)(控訴). 納税者の利益と認められる場合は概算取得費も相当と指摘 | ニュース | 税務会計経営情報サイト TabisLand. 税ニュース. 2020.07.21. 納税者の利益と認められる場合は概算取得費も相当と指摘 相続で取得した上場株式の売却を巡って、譲渡所得に係る取得費として概算取得費を用いることができるか否かの判断が争われた事件で国税不服審判所は、相続によって取得した上場株式の譲渡所得の計算上、控除 . やってしまったら変えられない 確定申告後に訂正できないもの | 港区 税理士法人 大沢会計. 1.譲渡所得を概算取得費で申告した場合(実際の取得費への差替え) 概算取得費によって申告していた後で実際の取得費が判明し、その金額が概算取得費の金額を上回ることが証明された場合でも、更正の請求が認められます。. くろ さき 小児科

好き すぎ て やばい 言 われ た所得税の更正の請求書の書き方、記入例、自動計算機付き! - そよーちょー通信. 更正の請求書の提出. 更正の請求書に 記入した税務署に完成した申告書を提出します。 郵送で提出する; 税務署で直接提出する; 提出の方法は2つあります。自宅から税務署までが遠い人や税務署まで行く暇がない人は郵送による提出をしましょう。. 実額取得費が概算取得費より大きいと明らかになったら更正の請求は可能か?|相談LINE. 法律をよく読むと. しかし、先日の裁決事例で、この多数説が誤りであることが明確になりました。法律をよく読むと、概算取得費と実額取得費は納税者が選択できるものではなく、実額取得費が概算取得費より小さいことが明らかな場合に限って使える制度とされているのです。. 【確定申告書等作成コーナー】-更正の請求書・修正申告書作成コーナーにおける株式等の譲渡所得等の一定の場合とは. 更正の請求書・修正申告書作成コーナーにおける株式等の譲渡所得等の一定の場合とは. 株式等の譲渡所得等について、更正の請求書・修正申告書作成コーナーを利用して更正の請求書又は修正申告書を作成できる方は、次に掲げる一定の場合に該当する方 . (平8.1.17裁決、裁決事例集No.51 139頁) | 公表裁決事例等の紹介 | 国税不服審判所. 請求人は、この処分を不服として、平成6年12月9日に分離長期譲渡所得の金額を2,198,405,341円とし、納付すべき税額542,759,000円を超える部分の取消しを求める異議申立てをしたところ、異議審理庁は、平成7年2月28日付で棄却の異議決定をした。. 請求人は、異議 . 知らないと税務調査で指摘される…「不動産取得費」を調べるときの落とし穴【税理士が解説】 | ゴールドオンライン. すなわち、更正の請求は認容されにくいのです。 ※3 この裁決の背景には、市街地価格指数による取得費を公式に認めると更正の請求が増加するため、それを防ぎたい、という思惑も穿ってみれば汲み取れます。 伊藤 俊一. 税理士 【関連記事】. 個人が外貨預金を持っている場合の税金(利子、為替差益、年度末換算、支払調書) | 東京クラウド会計税理士事務所. 外貨預金の利子. 悪玉 コレステロール を 下げる 薬

気管 切開 声 を 出す 機械国内銀行に外貨預金を行った場合は、円での預金と同様に、利子に20.315%(所得税等15.315%、住民税5%)の源泉分離課税が行われ、申告は不要です。. 納税手続きを銀行が行い、そこで終了します。.

確定申告はしたけれども住宅ローン控除の適用を忘れてしまった場合の対処法. 住宅借入金等特別控除を忘れた場合は法定申告期限内であれば再度申告できます。法定申告期限を過ぎたら修正申告か更正の請求になりますが住宅ローン控除は更正の請求ができません。また更正の嘆願という手続きもあります。住民税は納税通知書が通知されるまでは還付申告可能です。.